信托机构谨慎配置城投债私募产品

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

摘要

【信托机构谨慎配置城投债私募产品】在经历了一波上行之后,债市迎来“点刹”。其中,在政府化债政策背景的加持下,城投债人气有所回落。此前青睐城投债配置策略的私募、信托机构的热情出现下降。在信托“非标转标”背景下,有主营债券业务的私募机构向中国证券报记者表示,由于当前信托行业仍处于转型期,自身建立严格的风控措施较难,当前部分信托资金选择性流入私募债基。但与此由于监管方面严控新增产品,新发行的私募债基相较之前确实少了很多。

在经历了一波上行之后,债市迎来“点刹”。其中,在政府化债政策背景的加持下,城投债人气有所回落。此前青睐城投债配置策略的私募、信托机构的热情出现下降。

在信托“非标转标”背景下,有主营债券业务的私募机构向中国证券报记者表示,由于当前信托行业仍处于转型期,自身建立严格的风控措施较难,当前部分信托资金选择性流入私募债基。但与此由于监管方面严控新增产品,新发行的私募债基相较之前确实少了很多。

监管趋严

据中国证券报记者采访,当前市场认购城投债的主体主要还是私募和信托机构,政策趋严之后,信托机构风控力度加大,但作为非金信用债的主要品种,开展城投债投资仍是信托公司重要业务方向之一。

产品总量依旧在减少。“这两年信托公司在一级市场拿了很多城投债,刚开始收益率在10%-15%之间,甚至更高,而给到投资者的利息在7%左右,投资者觉得挺满意,在最近‘化债保标债’的总基调下,城投标债收益大幅降低,已降到3%左右。再扣除信托公司的利润,再发产品给到投资者,这样的产品无疑对投资者毫无吸引力。”有业内人士称。

严监管下化债是各地城投公司近期工作的重中之重。随着财政化债与金融化债等举措逐步落地,城投公司面临的短期流动性风险下降,债务风险有所缓释。

今年4月中旬,监管方面对固收类私募产品进行规范。监管要求,存量私募产品投资于城投债的,且自然人投资者超过30人或者自然人投资者的出资比例超过基金实缴出资50%以上的,要求管理人先降低此类产品的数量,然后才可以备案新产品。

相关监管规定聚焦私募债基通过收取财顾费等形式直接参与结构化发债或通道业务的行为:私募基金管理人及其股东、合伙人、实际控制人、员工不得参与结构化债券发行,不得直接或者变相收取债券发行人承销服务、融资顾问、咨询服务等各种形式的费用。

融资收紧

数据显示,截至2024年7月28日,城投债下半年到期规模为15222.0亿元。在化债政策推动下,城投公司提前兑付高息城投债现象较为普遍,已知的回售、提前兑付和赎回规模分别为1368.4亿元、972.6亿元和214.1亿元。总体来看,城投债下半年再融资压力不减。城投债发行审核趋严,新增融资的难度较大,年内净融资规模或受限。

从2019年开始,非标类的城投产品未兑付以及延期情况较多,但城投债还维持着刚兑局面,在资产荒背景下,这是当前城投债始终火热的原因之一。

例如在今年7月,历经6年、总规模2.66亿元的韩城项目违约事件得以化解。2017年,优选韩城系列基金完成在中基协的备案正式发行,优选财富为韩城经建投公司筹集资金约2.656亿元。随后由于多重因素影响,韩城经建投公司流动资金短缺,导致未能如期偿还基金本息而构成违约。2023年9月11日,韩城市人民政府国有资产监督管理委员会、韩城市产业投资集团有限公司与优选财富韩城项目投资人就优选财富韩城项目进展进行了沟通,整体债务已全部委托由第三方资金公司进行收购,承诺于2023年10月底完成优选财富韩城项目债务收购及收购款项支付。直至2024年7月下旬,各方最终就剩余尾款签署和解协议。

投资者偏好分化

“现在信托行业整体其实都在‘非标转标’,感觉从去年开始日子就不太好过,也有一些信托资金今年开始找我们。”北京一家主做城投的私募机构向中国证券报记者表示。目前对于信托公司的投资监管收紧,资产荒局面下,私募、信托机构的城投债配置策略受到了一定的影响,但仍有部分信托通过私募债基形式配置城投债。

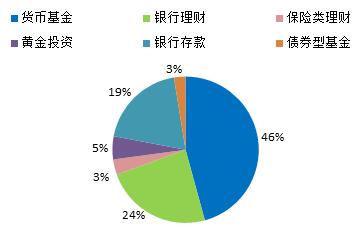

据某第三方机构数据显示,当前高净值投资者对城投债相关私募产品的投资偏好明显出现分化:以往长期投资房地产信托产品的高净值投资者主要选择年化收益率在6%-8%,信托机构谨慎配置城投债私募产品少量资金采取信用下沉投资策略的城投债私募产品,因为这类投资者更关注本金的安全性;相比而言,不少刚从股票基金方面赎回资金的高净值投资者则会选择年化收益率超过10%、大部分资金采取信用下沉投资策略的城投债私募产品,因为这类投资者对产品的收益预期较高,且愿承受相对较高的投资风险。

“我们目前更关注利率风险。”上述私募人士表示。为谋高收益,城投项目向低线城市扩散的现象逐渐明显。据国投证券最新数据显示,上海、浙江、广东、福建等沿海地区的城投产品加权平均预估收益率均在2.4%以下,收益率高于4%的品种则出现在陕西、辽宁地级市、贵州地级市及区县级。

(文章来源:中国证券报)